因对美国银行业的担忧重燃,加剧人们对美联储可能不得不比预期更早降息的押注,金价有望创下自3月中旬以来的最大单周涨幅。此外,美国债务违约风险大幅上升,这也对黄金构成重大利好。

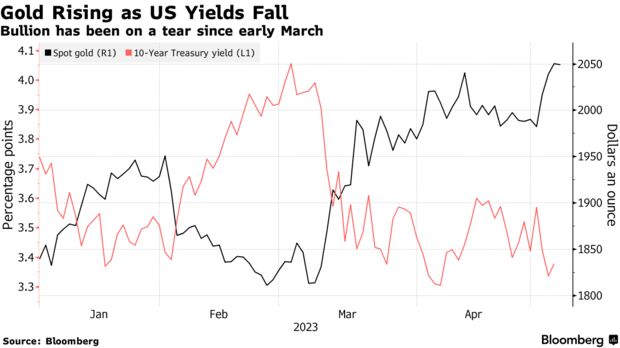

自3月初以来,由于美国国债收益率不断下降,以及对银行和美国债务上限僵局的紧张情绪,黄金已大幅飙升。周四(5月4日),金价一度触及2079.80美元/盎司,创下历史高位。

(图片来源:彭博社)

周五亚市尾盘,金价小幅回落,现报2047美元/盎司附近,但本周迄今金价仍大涨约3%。

目前的主要焦点是美国地区银行的溃败加剧,以及对美联储利率前景的影响。市场预期,美联储可能不得不在7月前开始降息,以应对信贷环境的收紧。较低的利率对不提供任何利息的贵金属有利。

此外,美国债务上限僵局如果得不到解决,可能会造成“灾难性后果”。这种僵局推高短期美国国债的利率,使其相对30年期国债的收益率溢价达到至少30年来的最高水平。收益率曲线的急剧倒挂加剧对衰退的担忧,提振黄金这一避险资产的吸引力。

周四,围绕提高美国31万亿美元债务上限的政治僵局将防范潜在违约的保险成本推至历史新高。美国从未出现过债务违约,但在国会尚未达成任何协议的情况下,投资者似乎对这种可能性越来越紧张。

一年期美国**信用违约互换(CDS)交易价格为152个基点,超过了4月底134个基点以上的交易价格,当时这类衍生品的价格是2008年全球金融危机以来最高的。

今年1月19日,美国联邦政府债务规模达到31.4万亿美元的法定债务上限。若债务上限问题无法得到解决,美国联邦政府可能在耗尽资金后出现债务违约。分析报告预测称,联邦政府债务违约可能导致美国出现2008年金融危机级别的“经济灾难”。

英国《金融时报》称,一年期美国**CDS的飙升凸显出,投资者正在采取行动防范美国政府的违约风险或从中获利。

美国财政部长耶伦当地时间周一已致信国会领导人并警告称,美国联邦政府可能最快6月1日触及债务上限并发生债务违约。

加拿大皇家银行资本市场(RBC Capital Markets)策略师Christopher Louney在一份报告中说,美国技术性违约的风险“目前被低估了”,“我们将关注投资者是否会因为有迹象表明黄金将从现在开始走强而大举配置。”

道明证券大宗商品策略师Daniel Ghali说,银行业压力加深之际,金价出现融涨(melt-up)现象,显示交易员更愿意加码买进黄金。

RJO期货资深市场策略师Bob Haberkorn说:“让黄金突破2000美元/盎司的同一批避险买盘,显然仍在市场上。”

但值得注意的是,世界黄金协会(World Gold Council)的一份报告显示,各国央行的黄金购买量在第一季大幅回落。需求下跌可能令金价承压,此前央行在2022年创纪录的购买量支撑了金价。

美国4月非农就业报告定于香港时间周五20:30出炉,这可能对本周黄金收官表现至关重要。

FXStreet分析师Haresh Menghani指出,眼下交易员可能会避免大举押注,现在关注备受关注的美国月度就业数据,即周五公布的非农就业报告。这将在影响近期美元动态方面发挥关键作用,并为美元计价的大宗商品提供一些有意义的推动力。

权威媒体调查显示,美国4月非农就业人数料增加17.9万,此前3月为增加23.6万。美国4月失业率料为3.6%,此前3月为3.5%。

周五亚洲交易时段,美元指数下挫0.2%,本周迄今下滑约0.6%;过去三个交易日,现货黄金大涨3.4%。

还木有评论哦,快来抢沙发吧~